又用含钴电池 特斯拉能重获市场关注吗?

近日,工信部发布2020年第三批《新能源汽车推广应用推荐车型目录》。

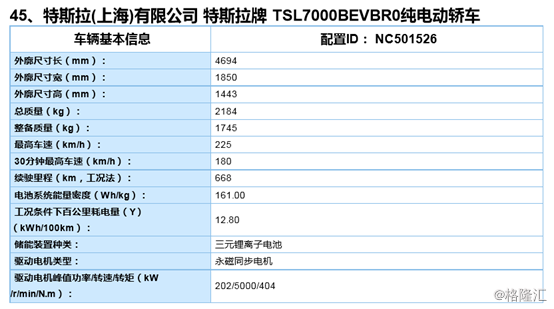

市场最关心的过于特斯拉。在本次推荐车型目录上,如外界所料特斯拉Model 3长续航版本在列,而且Model 3长续航版本采用的是三元锂离子电池。

(图源:工信部官网)

在此之前,有关宁德时代向国产特斯拉Model 3供应无钴电池的说法甚嚣尘上,"钴概念"早被市场打入冷宫。二月底起,钴概念板块出现了一段时间的下行,基本与特斯拉传出使用无钴电池的时间重合。

今日截至收盘,受累于大盘表现,钴概念板块指数跌3.39%,报1052.99点。板块中紫金矿业、金岭矿业及兴业矿业等个股均跌超5%。

(图源:同花顺)

但近日工信部披露国产特斯拉Model 3长续航版本将继续使用三元锂电池(含钴锂电池),似乎又说明了该类产品在性能上仍具有一定的优势。

即使国产特斯拉Model 3弃用含钴锂电池,钴行业就真会因此一蹶不振,而遭千沉百踩吗?

需求端:3C、新能源电动车拉动需求增长

钴下游应用领域主要分为锂电池、高温合金、硬质材料、磁性材料、粘接剂、催化剂、陶瓷色釉料等。其中,锂电池占比最高。截至2018年,锂电池应用共占钴下游需求的60.28%。而含钴锂电池应用主要来自两个领域:3C电子产品及动力电池。

以上应用领域按照行业划分主要可分为三大类,分别是3C消费电子、新能源汽车及传统工业。就2018年统计数据而言,3C电子消费对钴需求量为4.01万吨(32.2%),新能源汽车需求量为1.78万吨(14.3%),总需求量为12.45万吨。但按照浙商证券预测,新能源汽车对钴需求量会加速增长,并在明年超越3C消费电子,成为钴金属第一大需求来源行业(见下图)。

3C电子产品对钴需求的增长逻辑主要与5G普及加速换机周期及单机带电量的提升有关。因此,今年及明年3C领域对钴需求增速将会加快。

就2018年而言,3C消费对钴需求最大的产品为智能手机,其年出货量为14亿台,其次为笔记本电脑(1.57亿台)、平板电脑(1.28亿台)及可穿戴设备(1.72亿)。总体而言,3C消费电子产品的出货增长较为明朗,智能手机今年有望开始的5G换机潮及可穿戴设备的出货量快速增长都可保证3C领域对钴需求中长期有持续增长。

近期钴概念板块受压主要与新能源汽车板块对钴需求担忧有关。

若特斯拉率先采用无钴电池,其他新能源汽车厂商不知道效仿,进而令新能源汽车行业对钴的需求整体下滑。上文提及情况下新能源汽车对钴需求快速增长的预期亦将会落空。

但事实上,真的会这样吗?

此前无钴电池提出后,针对市场的担忧,行业人士曾推测未来磷酸铁锂电池应用领域可能仅限于Mode 3续航里程较低的标准版型号,而长续航版本仍然以三元结构为主。

据行内人士表示,目前单驱长续航model 3NECD续航在650公里以上,即便采用了CTP结构,磷酸铁锂电池现有的能量密度可能仍没法代替21700电池,相当一部分长续航车辆仍需采用三元电池。钴元素在三元材料体系中具有稳定层状结构及提升循环性能的作用,阶段性仍不可替代。

中信证券亦表示,即使国内有20%的车型将采用磷酸铁锂,受影响的钴消费量约为400吨,不会改变钴消费长期增长的趋势。中信证券预测,磷酸铁锂电池未来只在大巴及部分低端车型使用,对三元锂电池的市场份额并不会有太大影响。

目前特斯拉Model 3长续航版继续使用三元锂电池,某种意义上是对该推测的肯定。

中国2014年至2015年磷酸铁锂电池的市占率曾一度高达55%至70%。但从2017年起,受国家新能源汽车补贴向高能量密度电池及高续航里程电动车倾斜,三元锂的占比亦不断上升。据动力电池应用分会研究部统计数据,去年上半年中国新能源汽车动力电池装机总量为30014.37MWh,同比增长94.29%,其中三元锂电池的占比为71.14%。

而除中国外,根据麦肯锡咨询公司统计数据,全球其他国家和地区车用动力电池装机量中,三元锂电池占比达90%以上。

因此,在汽车对三元钴长期需求增长逻辑不变的情况下,按照券商预期,新能源板块钴需求快速增长的原因主要是全球新能源汽车行业加快渗透及发展。

但近期而言,全球经济遭遇新冠肺炎黑天鹅,新能源汽车行业料受到一定负面影响,因此故需求预期在本应在今年放量增长的时间点可能会出现一定程度的顺延。

供给:嘉能可矿山停产,增速预期放缓

供给方面,目前全球钴矿资源主要集中在刚果。据美国地质调查局2015年统计,当年刚果及澳洲两国的钴资源储量约占世界钴总储量的70%。2015年至2018年,刚果年均钴储量为340万吨,占全球比例均为45%以上。

就公司而言,钴业集中度同样较高。2018年,行业龙头嘉能可年钴产量为4.22万吨,约占全球总产量的30.14%,且产量同比增加37%。其后分别为洛阳钼业、淡水河谷 Vale及欧亚资源,分别占当年全行业产量的13%、4%及2%。

去年嘉能可将钴产量指引从最早的5.7万吨下降至4.3万吨,主要是由于KCC因执行制酸厂维护、提升产品质量、钴脱瓶颈计划而导致产量从2.6万吨减至1.4万吨。同年年中,公司宣布将关闭Mutanda铜钴矿。2018年,该铜钴矿的年产能为2.73 万吨,占当年全球钴供应的18.7%。

11月26日,Mutanda较原计划提早一个月停运。预期嘉能可今年钴矿产量为2.39 万吨,同比下降约46%。

正是由Mutanda的停运,钴行业在今年开始的供应增速将出现放缓,叠加即将带来的3C电子消费及新能源汽车需求放量,钴价今年可能会在底部回升。

回顾过往近七年钴价走势,其价格上行的因素无非是供给收窄(刚果政府禁止出口未加工的钴)及需求端放量(智能手机、新能源汽车放量)。值得留意的是,若干系统性风险(如2008年金融危机)亦会导致其价格出现阶段性下行。

新冠肺炎黑天鹅影响能持续多久?

按照此前的预期,今年5G手机及全球新能源汽车行业将会迎来"爆发"式的增长。但新冠肺炎的黑天鹅飞来,钴下游3C产品及新能源都受到全球性的较严重影响。

国内新能源汽车上市公司方面,部分已公布2月份销售数据均惨不忍睹:

比亚迪2月新能源汽车销量2803辆,去年同期14429辆。1-2月累计新能源汽车销量为9936辆,同比下降76.95%。

北汽新能源2月汽车销量为1002辆,去年同期为2867辆;1-2月累计汽车销量为3008辆,同比下降59.24%。

在此前提下,钴价意料中的上行自然并没有到来。自去年年中Mutanda传出停运消息开始,钴价的确出现过阶段性的上行,但在今年2月份之后,其价格实际上整体仍维持向下趋势。

对应概念板块个股方面,其今年以来的表现亦不算太理想,板块跌多涨小。去年业绩方面,就已公布的去年业绩预告来看,亦是盈警多于盈喜。

上一部分提到,根据过往历史数据,钴价会受到供求放量变动而出现明显变动,但若遭遇系统性风险,则可能存在价格大幅下泄的可能。

中长期而言,新能源汽车及5G手机换机潮带来钴需求量的大增及钴产能增速放缓均属确定性较大事件。

但短期而言,疫情导致居民消费欲望下滑同样是钴价无法如预料上行的巨大阻碍。

再结合市场反映,短期之内钴价恐怕仍难出现预期中的上行。故此,虽然遭特斯拉抛弃的钴板块前景不至于太过悲观,但目前而言可能仍更宜谨慎观望为上。

标签: 特斯拉是使用什么电池

责任编辑:hnmd003

相关阅读

-

天天热文:基于NSGA-Ⅱ算法对发动机噪声激励下的整车声学包优化

摘要:通过整车声学包合理设计能有效的改善发动机传至车内的噪声。基于统计能量法,利用Hypermesh和VAOn...

2022-06-27 -

当前观察:平安不动产“借新还旧”2022年第三期15亿公司债票面利率定为4.10%

中华网财经6月27日讯深交所消息,近日,平安不动产有限公司披露2022年公开发行公司债券(面向专业投资者...

2022-06-27 -

今日热议:南通启东2宗宅地8.43亿挂牌 未设新房限价将于7月26日出让

6月24日,南通启东市吕四港镇挂牌2宗住宅地,将于7月26日采用“限地价+摇号”方式出让,均未设新房限价...

2022-06-27 -

【环球速看料】济南城市建设集团20亿公司债券发行结束 票面利率3.75%

6月24日,济南城市建设集团有限公司发布公开发行2022年可续期公司债券(第二期)发行结果公告。据观点新...

2022-06-27 -

世界速看:一周公告合辑丨偿债高峰来袭 房企流动性压力持续

鲁商服务通过港交所上市聆讯。世茂服务2021年收入83 434亿元同比增长66%。慕思股份今日上市发行价格38 93元 股

2022-06-27 -

引来阵阵叫好声 互联网账号“一键解绑”手机号被一些人看作是“最值得期待的服务”

据媒体报道,中国信息通信研究院近期上线一键解绑功能,用户可通过手机号查询注册绑定的互联网应用账号...

2022-06-27 -

热议:2021年全国住房公积金缴存额2.9万亿元 同比增长11.24%

6月24日,住房和城乡建设部、财政部、中国人民银行联合发布《全国住房公积金2021年年度报告》。2021年,...

2022-06-27 -

全球新资讯:鲁商生活服务:拟全球发售3334万股股份 发售价5.30-7.92港元

6月27日,鲁商生活服务股份有限公司发布全球发售公告。公告显示,公司拟全球发售3334万股股份,其中香港...

2022-06-27 -

环球微速讯:银亿股份:已进入《重整计划》执行阶段 完成资本公积金转增股本方案

6月26日,银亿股份有限公司发布关于公司重整计划执行进展的公告。公告显示,关于资本公积金转增股本方案...

2022-06-27 -

今日热门!广东:1—5月房地产开发投资0.60万亿元,同比下降3.2%

6月24日,广东统计信息网公布2022年1—5月广东房地产市场运行简况。1—5月,广东完成房地产开发投资0 6...

2022-06-27 -

结合区域实际和群众需求 丰台国有房屋租金减免第一阶段进度已达100%

北京市丰台区1+3+N政策组合拳已在多个领域持续推进。截至6月23日,丰台国有房屋租金减免第一阶段进度已...

2022-06-27 -

观速讯丨鲁商服务拟全球发售3334万股 发售价5.30-7.92港元

6月27日,鲁商生活服务股份有限公司公告称,该公司拟全球发售3334万股股份,其中香港发售股份333 4万股...

2022-06-27

阅读排行

资讯播报

- 天天即时:中国房企巨头信用接连...

- 今日要闻!方便跨城买房 多地公...

- 【速看料】中房协搭建平台 下月...

- 世界播报:贝壳重生

- 世界今亮点!多地“解绑”非中心...

- 视点!锂电池自放电测量方法:动...

- 【世界时快讯】【地评线】中安时...

- 环球快讯:【2022中国有约】宁夏...

- 天天热文:基于NSGA-Ⅱ算法对发...

- 【天天热闻】损害大、成瘾快、花...

- 环球最新:广西启动花样滑冰“选...

- 每日聚焦:“在突破中传承,在传...

- 每日报道:男选手19年来首次颗粒...

- 当前速读:华裔乒乓球运动员倪夏...

- 每日热门:游泳世锦赛,中国跳水...

- 快报:【地评线】紫金e评:“好...

- 当前动态:北京金泰地产拟底价575...

- 焦点滚动:绿景控股正式退市,公...

- 每日视讯:国内首发┃整车级LTE-...

- 【时快讯】公维洁:强制性国家标...

- 全球快报:【大美边疆行】乌拉盖...

- 全球简讯:合肥松绑楼市“放大招...

- 当前速读:锂电池自放电测量方法...

- 今日播报!公务员进村卖房:没有销...

- 华英会两大公会——江晨&腾飞公...

- 天天速讯:游泳世锦赛:中国花游...

- 每日简讯:津门虎队赢得两连胜

- 当前热议!“混编”国足将出战东亚杯

- 世界热资讯!专为大型电动汽车打...

- 当前滚动:2022年第二届银川沿黄...

- 全球热讯:游泳世锦赛花游项目结...

- 每日热闻!荣盛发展:拟4.92亿元...

- 【世界热闻】雅居乐获得8.94亿港...

- 每日速递:领地控股:已根据交换...

- 当前信息:“天空地网”全覆盖监...

- 环球热资讯!场边VAR设备被晒爆...

- 全球视点!麒麟电池相关专利情况

- 当前播报:建发物业:张国钧辞任...

- 世界时讯:大美边疆|他们,守护...

- 天天观热点:荣万家:刘勇罡因个...

- 世界热文:大美边疆行·黑龙江丨...

- 每日热议!空气悬挂在新能源汽车...

- 每日关注!国内唯一“三高一多”...

- 全球球精选!守好“中国粮仓” ...

- 仁膳和元酵素在人体的功用,不可不知!

- 新五年 新玩法 新生态|《大国...

- 爱慕股份旗下女士家居服合集,夏...

- 广东华兴银行亮相第十一届金交会...

- 芙艾联合艾尔建学苑成功举办2022...

- 世界微头条丨2022年离校未就业高...

- 当前讯息:太不容易!别辜负TA~

- 世界视讯!【走进县城看发展】河...

- 【独家】新华全媒+|把饭碗牢牢端...

- 全球快报:成都大运会延期至2023...

- 【天天快播报】南京:计划将筹集...

- 全球快资讯:中南建设:控股股东...

- 世界热文:夜读·房企融资|中国...

- 世界今日讯!西门子工程咨询服务...

- 世界微头条丨万科斥资约5179.79...

- 今日播报!融创房地产:“PR融创0...

- 环球聚焦:不撞?怎么知道汽车安...

- 今亮点!再次征战世预赛 中国...

- 世界观热点:上海汽检顺利完成20...

- 【快播报】上海汽检汽车NVH开发...

- 滚动:国乒WTT冠军赛名单出炉:...

- 环球新动态:第31届世界大学生夏...

- 速讯:嘎玛顿东:我的家在高原,...

- 热门:三人篮球世界杯:小组赛1...

- 热文:学习总书记用典|习近平在...

- 天天观天下!一场中超比赛之后,...

- 环球滚动:金观平:坚持防汛抗旱...

- 每日观点:【地评线】太阳鸟时评...

- 世界速读:商用车惯性试验台

- 天下秀旗下虹宇宙联手艾菲奖,开...

- 大众通信云呼小号入驻华为云云商...

- 福瑞达生物股份荣膺“2021山东社...

- 福瑞达生物股份荣获2021年度“美...

- 共祭中华人文始祖 同品金徽美酒...

- 膜法世家牵手王心凌,实力出圈全...

- 中安建培:赋能建工企业 成就职...

- 饮水升级|昆仑山矿泉水连续6年...

- 随着支付行业大环境改变,代理商...

- 专访REVA执行总裁Kunov.Alidor:...

- “猕猴桃女孩”请查收脱毛指令!...

- 波司登发布21/22财年财报:营收...

- 云启点“支付+”场景拓展,助力...

- 依托深圳供电局“双碳大脑”平台...

- 空间公式 创想装搭丨2022东鹏空...

- 多数跨国公司仍将中国视为首要市...

- 开护肤品店,当然选有保障的嘉柏...

- LG新能源新建电池研发中心 扩大...

- 全球要闻:平安不动产:拟发行15...

- 焦点讯息:恒大地产:拟召开“15...

- 今热点:中国奥园:回笼资金1.05...

- 视焦点讯!和讯曝财报丨佳兆业美...

- 1—5月我国对外承包工程完成营业...

- 看热讯:中国双胞胎组合王柳懿/...

- 【全球时快讯】北京城建:25亿元...

- 对外开放不断扩大 我国基本建立...

- 焦点日报:怎么报考、待遇如何、...