华夏幸福“上瘾”永续债,迎来史上“最烂”现金流

劫后余生的华夏幸福,在规模上开始“掉队”。

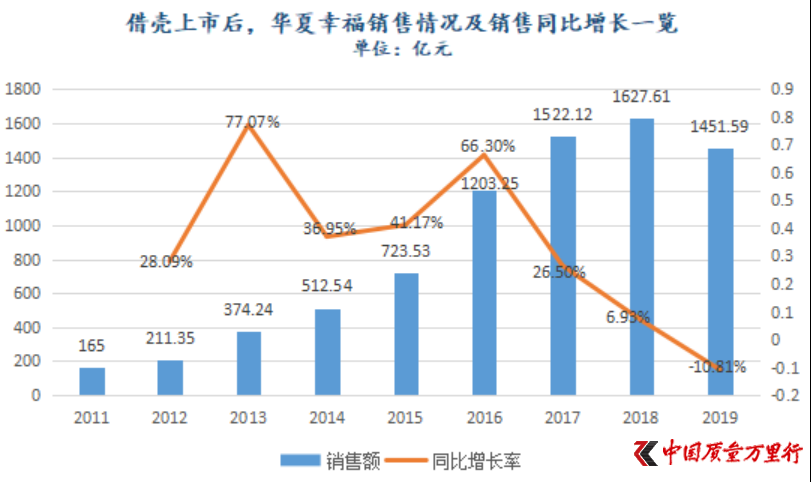

据其披露,2019年1-12月,华夏幸福实现销售额1451.59亿元,同比下降11.21%。在克尔瑞研究中心发布的《2019年中国房企销售榜TOP200》中,华夏幸福位列第20,相较2018年已下掉7名,就更不要说在此之前曾连续3年挤进TOP10。

掉队并非没有预兆。早于2018年,华夏幸福就将该年目标设定为“2100亿元”。然而,当年其完成情况却不尽人意,仅卖去1627.61亿元的房子,这与上述目标还有着472.39亿元的距离。数据之悬殊,以至华夏幸福在2019年中绝口不再提目标。

这与成功借壳ST国祥后曾一路高唱凯歌的华夏幸福全然两样。

2010年1月,成功入主ST国祥的王文学,在20个月后顺利完成将旗下房地产业务注入上市公司。此后,华夏幸福在规模上保持了6年的快速增长,期间不乏高速增长年份。2016年,华夏幸福成功打入“千亿”阵营,实现销售额1203.25亿元,同比增长66.3%。2017年,华夏幸福依旧保持26.5%的增速。

数据来源:华夏幸福历年年报、《中国质量万里行》整理

囿于自身模式的局限性,“受阻”很快便降临华夏幸福。事实已经不止一次证明,2000亿元的销售额对于华夏幸福来说,会是一道“非常艰难才能逾越的坎儿”。

借壳后“最烂”现金流

“白武士”的出现,曾让华夏幸福渡过一劫。

将时间推至2018年7月、2019年2月,中国平安人寿保险股份有限公司(下称“平安人寿”)先后以137.7亿元和42.03亿元的代价,相应协议转让华夏幸福控股股东华夏幸福基业控股股份公司(下称“华夏控股”)所持有上市公司19.7%、5.69%的股份。据企查查数据,平安人寿由中国平安保险股份有限公司(下称“中国平安”)99%持股。

上述股份转让完成后,平安人寿及其一致行动人平安资产管理有限责任公司(简称“平安资管”)在上市公司中持股合计增至7.58亿股,持股比例达25.25%,前者已然成为华夏幸福第二大股东。第二次转让后,华夏控股及其一致行动人鼎基资本管理有限公司(下称“鼎基资本”)合计持股由之前的12.61亿股降至10.89亿股,相应持股比例由41.99%降至36.3%。

尽管2019年至今,华夏幸福发布《关于控股股东股份质押解除的公告》多达17次。其中,今年1月8日-9日、1月21日,华夏控股先后解除质押1003.75万股和3800万股,这都掩盖不了上市公司控股股东股票高质押的事实。截至1月22日,华夏控股及其一致行动人累计质押合计6.33亿股,占其持有上市公司股份的56.5%,占上市公司总股本的21%。

中国企业资本联盟副理事长柏文喜告诉《中国质量万里行》,股票质押融资是上市公司通常的融资方式之一,但是高比例股票质押对于企业平稳运行和可持续经营会带来较大的风险。因为股价如果发生较大幅度的下跌,则有可能导致爆仓,进而发生实际控制人变动风险。再者,股票质押比例过高的话,也会影响市场对实际控制人持续经营企业的信心,反过来对股价不利。

58安居客房产研究院首席分析师张波也表示,对于华夏幸福来说,融资压力依然较大。虽然,目前控股股东已有部分股份解除质押,但整体质押比例依然偏高,短期内质押比例很难大幅下降。

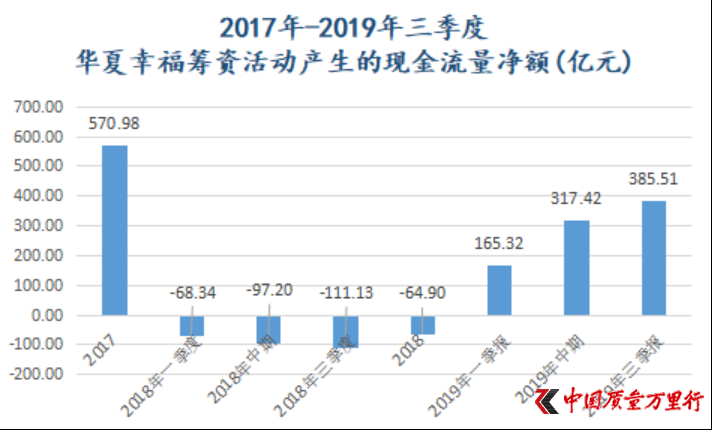

在中国平安的眷顾下,华夏幸福原本持续恶化的筹资活动产生的现金流量净额得以“好转”。2018年常年“为负”后,这一数值在过去1年不断得到改善。截至2019年三季度,华夏幸福筹资活动产生的现金流量净额为385.51亿元。

数据来源:东方财富choice、《中国质量万里行》整理

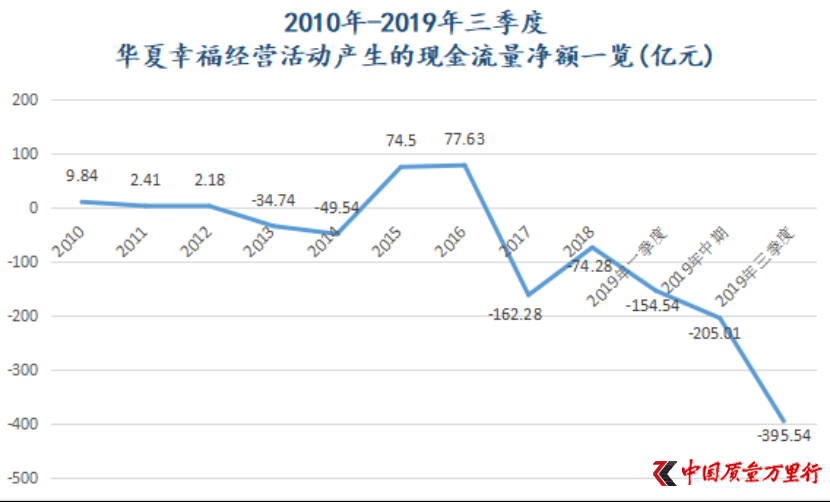

过去1年,华夏幸福疯狂地扩张也就不难理解了。据其披露,2019年华夏幸福拿地金额共计311亿元,同比增长204%,而这使其现金流日益紧张。

2019年以来,华夏幸福经营活动产生的现金净额不断恶化,由该年一季度-154.54亿元进一步降至-395.54亿元。值得上市公司警惕的是,这是其借壳上市后现金流最为“糟糕”的一次。

数据来源:东方财富choice、《中国质量万里行》整理

借“永续债”隐藏负债

“借新还旧”已成为当今房企偿还债务的惯用手段,而华夏幸福可谓深谙此道的“高手”。

1月14日、1月21日,华夏幸福分别清偿了兴业银行20亿元可续期委托贷款和中信信托20亿元永续债。此外,华夏幸福还在去年11月、12月分别清偿了兴业财富10亿元可续期委托贷款和华能信托30亿元永续债。

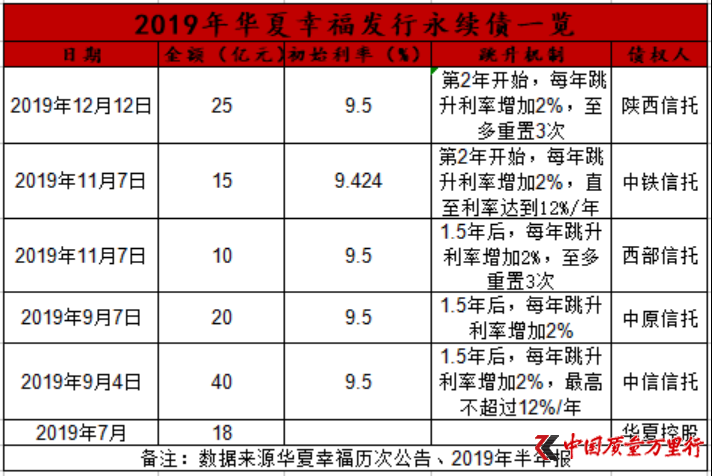

值得注意的是,2019年下半年,华夏幸福先后发行了共计110亿元的永续债,这还不包括其以永续债权的方式从华夏控股获得18亿元资金支持。不难看出,华夏幸福在借“新的永续债”来偿还“旧的永续债”。

但,新借的永续债其利率并不低,并设有利率跳涨机制。以“2019年11月7日,华夏幸福向中铁信托发行的15亿元永续债”为例,该笔永续债初始利率为9.424%/年。从第2年开始,每年跳升利率增加2%,直至利率达到12%/年。换句话说,第二年华夏幸福将要为该笔债务支付1.71亿元的利息,成本不可谓不高。

正如柏文喜所表示,永续债按时段跳涨的利率设计,会迫使企业争取尽快赎回债券,否则企业因此而负担的财务费用也会跟着跳涨。如此一来,企业面临的运营压力就会就像穿上了旋转速度越来越快的“红舞鞋”舞娘一样。

而上述初始利率还仅为110亿元永续债中最低的一笔。无疑,永续债将成为吞噬房企利润的“黑洞”。张波告诉《中国质量万里行》,永续债还本压力相对较小,可以缓解中短期的还债压力,但如果永续债规模过大,依然会形成风险集聚。

在柏文喜看来,因为永续债可以不计入负债,华夏幸福采取发行巨额永续债的形式来融资,在补充企业现金流的同时,还可以有效降低企业的表观负债率,让企业的财务状况看起来比较健康,从而进一步增强企业的债权融资能力和资本市场表现。

只是自打2016年就迷恋上永续债的华夏幸福,遑论财务状况健康。

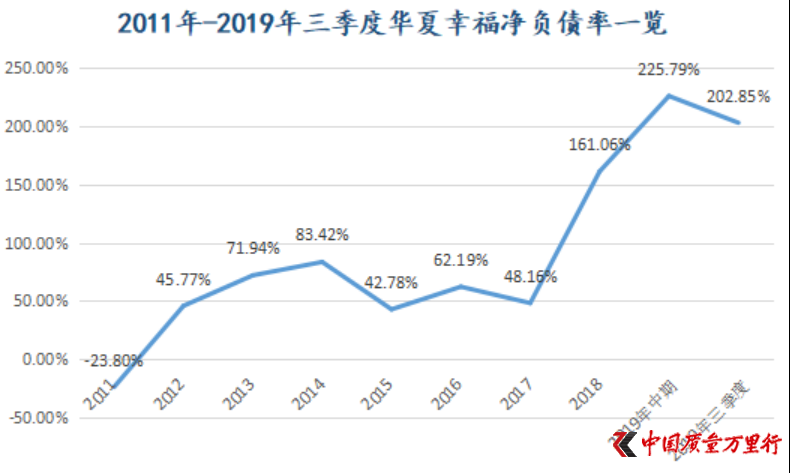

《中国质量万里行》运用“(有息负债-货币资金)/净资产”计算出华夏幸福借壳上市后的净负债率,通过数据发现2018年以来上市公司这一数值连续“暴涨”。2018年、2019年三季度,华夏幸福净负债率分别为161.06%、202.85%。要知道,2017年其净负债率不过为48.16%。

数据来源:东方财富choice、《中国质量万里行》整理

如若把永续债也算进有息负债的话,华夏幸福的净负债率至少还要上升10%以上。

张波表示,虽然永续债对于降低负债率是有效果的,但其本质依然还是债务,随着利息逐年上升,企业利息支出的压力会不断增加,长期的压力会持续存在,会成为企业发展的无形枷锁。

融资成本攀升

成为华夏幸福“无形枷锁”,还有其面临的巨额短期偿债问题。

截至2019年三季度,华夏幸福货币资金为420.27亿元。期内,其短期借款、一年内到期的非流动负债分别为254.27亿元、289.69亿元。前者与后两者之和还存有着123.69亿元的缺口,短期偿债压力之大,可想而知。

迫于短期偿债压力,华夏幸福间接全资子公司九通基业投资有限公司(下称“九通投资”)于2019年10月和12月先后3次发行“为期5年,金额分别为20亿元、10亿元和20亿元”的非公开发行公司债券,相应利率为6.9%、6.98%和6.95%。

今年1月14日,华夏幸福境外间接全资子公司CFLD(CAYMAN)INVESTMENTLTD.完成发行12亿美元的高级无抵押定息债券。其中,5亿美元高级无抵押定息债券期限为3年,票面利率为6.9%;7亿美元高级无抵押定息债券期限为5年,票面利率为8.05%。

据其2019年中报,去年上半年,华夏幸福的公司债券余额为362.7亿元。其中,债券余额为19.99亿元的“16华夏02”,后两年利率已由4.04%调整为7%。此外,“16华夏01”、“16华夏04”、“16华夏05”和“16华夏06”后两年利率也都至少往上调了1.82个百分比。这还不包括中期票据、资产支持专项计划等债券的情况。

2019年上半年,华夏幸福融资总额1818.44亿元,整体平均融资成本7.23%,利息资本化金额为52.17亿元。相较2017年、2018年5.98%和6.42%的数值,华夏幸福融资成本发生了较快上升。

产业新城模式弊端

华夏幸福创立于1998年,当年10月,“华夏花园”开盘销售,这是其地产业务的开端。历经4年的探索,华夏幸福于2002年6月从河北固安起步,正式进军产业新城领域。

2006年,旗下子公司廊坊京御房地产开发有限公司(下称“京御地产”)开始以孔雀城为品牌,在北京周边开发房地产项目,先后开发了永定河孔雀城、大运河孔雀城、潮白河孔雀城和八达岭孔雀城。据其披露,2009年、2010年,京御地产分别实现销售收入15.99亿元、29.43亿元。其另一子公司九通投资则主要在京、津、冀地区从事区域开发业务。

2009年6月,*ST国祥第一大股东陈天麟与华夏幸福签署《股份转让协议》,将其所持有上市公司21.31%的股权协议转让给华夏幸福。2010年1月,上述股份完成转让。至此,王文学成功入主*ST国祥。

2011年9月,王文学顺利将京御地产注入上市公司。当年11月,公司证券简称变更为“华夏幸福”。据其年报披露,2011年华夏幸福实现销售额165亿元。其中,园区签约销售额109.41亿元,城市地产签约销售额18.83亿元。初露资本市场,名不见克尔瑞销售榜单。

2012年,凭借211.35亿元的销售额,在克而瑞研究中心发布的年度房企销售榜中位列第20。2015年末,华夏幸福开始聚焦核心都市圈,并进行全面布局。该年上市公司实现销售额723.53亿元,在克而瑞榜单中位列第10。之后的两年,华夏幸福保持着TOP之位,相继位列第8和第9。

2017年,华夏幸福营收增速放缓,甚至可以说是遭遇借壳后的“滑铁卢”。上市公司的危局也于此开始,而危局则是源自其“以产兴城、以城带产、产城融合、城乡一体”的开发性PPP模式。

在柏文喜看来,产业新城模式的关键和核心,是产业园区的产业招商速度和产业聚集程度。如果园区产业聚集和发展得够快够好,就会带动各种要素聚集和园区人气,这样就能提升配套地产开发的价值与市场需求,进而覆盖前期的园区建设投资。否则,前期基础设施投资就会形成大量和长期的投资沉淀,进而危及企业生存与发展。

虽然,这种模式可以获取园区内配套大面积、低成本的可开发建设用地以及来自于入园企业税收返还分成的可持续收入,但该模式高度依赖园区产业招商情况和由此带来的人口聚集的程度。如果项目在较长时间内产业招商效果不太好,入区企业和人口太少且企业形成产能较慢的话,用于园区建设与招商的前期投资就无法通过房地产开发和税收分成得到足够的现金回流,从而给企业带来沉重的现金流压力,进而危及企业生存本身。

事实上,紧张的现金流也正是华夏幸福目前所陷入的困境。

对于华夏幸福将如何来抑制现金流进一步恶化?又将如何来改善现金流?《中国质量万里行》已发函至上市公司,截至发稿尚未得到答复。

“白武士”的到来,也仅只改善了华夏幸福的融资环境,但却没有使得上市公司现金流“变好”,正印证了那句俗语“烂泥扶不上墙”。(雷玄 王志)

标签:

责任编辑:hnmd003

相关阅读

-

当前观察:平安不动产“借新还旧”2022年第三期15亿公司债票面利率定为4.10%

中华网财经6月27日讯深交所消息,近日,平安不动产有限公司披露2022年公开发行公司债券(面向专业投资者...

2022-06-27 -

今日热议:南通启东2宗宅地8.43亿挂牌 未设新房限价将于7月26日出让

6月24日,南通启东市吕四港镇挂牌2宗住宅地,将于7月26日采用“限地价+摇号”方式出让,均未设新房限价...

2022-06-27 -

【环球速看料】济南城市建设集团20亿公司债券发行结束 票面利率3.75%

6月24日,济南城市建设集团有限公司发布公开发行2022年可续期公司债券(第二期)发行结果公告。据观点新...

2022-06-27 -

世界速看:一周公告合辑丨偿债高峰来袭 房企流动性压力持续

鲁商服务通过港交所上市聆讯。世茂服务2021年收入83 434亿元同比增长66%。慕思股份今日上市发行价格38 93元 股

2022-06-27 -

引来阵阵叫好声 互联网账号“一键解绑”手机号被一些人看作是“最值得期待的服务”

据媒体报道,中国信息通信研究院近期上线一键解绑功能,用户可通过手机号查询注册绑定的互联网应用账号...

2022-06-27 -

热议:2021年全国住房公积金缴存额2.9万亿元 同比增长11.24%

6月24日,住房和城乡建设部、财政部、中国人民银行联合发布《全国住房公积金2021年年度报告》。2021年,...

2022-06-27 -

全球新资讯:鲁商生活服务:拟全球发售3334万股股份 发售价5.30-7.92港元

6月27日,鲁商生活服务股份有限公司发布全球发售公告。公告显示,公司拟全球发售3334万股股份,其中香港...

2022-06-27 -

环球微速讯:银亿股份:已进入《重整计划》执行阶段 完成资本公积金转增股本方案

6月26日,银亿股份有限公司发布关于公司重整计划执行进展的公告。公告显示,关于资本公积金转增股本方案...

2022-06-27 -

今日热门!广东:1—5月房地产开发投资0.60万亿元,同比下降3.2%

6月24日,广东统计信息网公布2022年1—5月广东房地产市场运行简况。1—5月,广东完成房地产开发投资0 6...

2022-06-27 -

结合区域实际和群众需求 丰台国有房屋租金减免第一阶段进度已达100%

北京市丰台区1+3+N政策组合拳已在多个领域持续推进。截至6月23日,丰台国有房屋租金减免第一阶段进度已...

2022-06-27 -

观速讯丨鲁商服务拟全球发售3334万股 发售价5.30-7.92港元

6月27日,鲁商生活服务股份有限公司公告称,该公司拟全球发售3334万股股份,其中香港发售股份333 4万股...

2022-06-27

阅读排行

资讯播报

- 今日要闻!方便跨城买房 多地公...

- 【速看料】中房协搭建平台 下月...

- 世界播报:贝壳重生

- 世界今亮点!多地“解绑”非中心...

- 视点!锂电池自放电测量方法:动...

- 【世界时快讯】【地评线】中安时...

- 环球快讯:【2022中国有约】宁夏...

- 天天热文:基于NSGA-Ⅱ算法对发...

- 【天天热闻】损害大、成瘾快、花...

- 环球最新:广西启动花样滑冰“选...

- 每日聚焦:“在突破中传承,在传...

- 每日报道:男选手19年来首次颗粒...

- 当前速读:华裔乒乓球运动员倪夏...

- 每日热门:游泳世锦赛,中国跳水...

- 快报:【地评线】紫金e评:“好...

- 当前动态:北京金泰地产拟底价575...

- 焦点滚动:绿景控股正式退市,公...

- 每日视讯:国内首发┃整车级LTE-...

- 【时快讯】公维洁:强制性国家标...

- 全球快报:【大美边疆行】乌拉盖...

- 全球简讯:合肥松绑楼市“放大招...

- 当前速读:锂电池自放电测量方法...

- 今日播报!公务员进村卖房:没有销...

- 华英会两大公会——江晨&腾飞公...

- 天天速讯:游泳世锦赛:中国花游...

- 每日简讯:津门虎队赢得两连胜

- 当前热议!“混编”国足将出战东亚杯

- 世界热资讯!专为大型电动汽车打...

- 当前滚动:2022年第二届银川沿黄...

- 全球热讯:游泳世锦赛花游项目结...

- 每日热闻!荣盛发展:拟4.92亿元...

- 【世界热闻】雅居乐获得8.94亿港...

- 每日速递:领地控股:已根据交换...

- 当前信息:“天空地网”全覆盖监...

- 环球热资讯!场边VAR设备被晒爆...

- 全球视点!麒麟电池相关专利情况

- 当前播报:建发物业:张国钧辞任...

- 世界时讯:大美边疆|他们,守护...

- 天天观热点:荣万家:刘勇罡因个...

- 世界热文:大美边疆行·黑龙江丨...

- 每日热议!空气悬挂在新能源汽车...

- 每日关注!国内唯一“三高一多”...

- 全球球精选!守好“中国粮仓” ...

- 仁膳和元酵素在人体的功用,不可不知!

- 新五年 新玩法 新生态|《大国...

- 爱慕股份旗下女士家居服合集,夏...

- 广东华兴银行亮相第十一届金交会...

- 芙艾联合艾尔建学苑成功举办2022...

- 世界微头条丨2022年离校未就业高...

- 当前讯息:太不容易!别辜负TA~

- 世界视讯!【走进县城看发展】河...

- 【独家】新华全媒+|把饭碗牢牢端...

- 全球快报:成都大运会延期至2023...

- 【天天快播报】南京:计划将筹集...

- 全球快资讯:中南建设:控股股东...

- 世界热文:夜读·房企融资|中国...

- 世界今日讯!西门子工程咨询服务...

- 世界微头条丨万科斥资约5179.79...

- 今日播报!融创房地产:“PR融创0...

- 环球聚焦:不撞?怎么知道汽车安...

- 今亮点!再次征战世预赛 中国...

- 世界观热点:上海汽检顺利完成20...

- 【快播报】上海汽检汽车NVH开发...

- 滚动:国乒WTT冠军赛名单出炉:...

- 环球新动态:第31届世界大学生夏...

- 速讯:嘎玛顿东:我的家在高原,...

- 热门:三人篮球世界杯:小组赛1...

- 热文:学习总书记用典|习近平在...

- 天天观天下!一场中超比赛之后,...

- 环球滚动:金观平:坚持防汛抗旱...

- 每日观点:【地评线】太阳鸟时评...

- 世界速读:商用车惯性试验台

- 天下秀旗下虹宇宙联手艾菲奖,开...

- 大众通信云呼小号入驻华为云云商...

- 福瑞达生物股份荣膺“2021山东社...

- 福瑞达生物股份荣获2021年度“美...

- 共祭中华人文始祖 同品金徽美酒...

- 膜法世家牵手王心凌,实力出圈全...

- 中安建培:赋能建工企业 成就职...

- 饮水升级|昆仑山矿泉水连续6年...

- 随着支付行业大环境改变,代理商...

- 专访REVA执行总裁Kunov.Alidor:...

- “猕猴桃女孩”请查收脱毛指令!...

- 波司登发布21/22财年财报:营收...

- 云启点“支付+”场景拓展,助力...

- 蓝河绵羊奶亲和好吸收,用满满营...

- 依托深圳供电局“双碳大脑”平台...

- 空间公式 创想装搭丨2022东鹏空...

- 多数跨国公司仍将中国视为首要市...

- 开护肤品店,当然选有保障的嘉柏...

- LG新能源新建电池研发中心 扩大...

- 全球要闻:平安不动产:拟发行15...

- 焦点讯息:恒大地产:拟召开“15...

- 今热点:中国奥园:回笼资金1.05...

- 视焦点讯!和讯曝财报丨佳兆业美...

- 1—5月我国对外承包工程完成营业...

- 看热讯:中国双胞胎组合王柳懿/...

- 【全球时快讯】北京城建:25亿元...

- 对外开放不断扩大 我国基本建立...

- 焦点日报:怎么报考、待遇如何、...